涨姿势 | 财富大迁徙!看看中国富豪是如何向境外转移资产的…

与爱国无关,资本没有国界,资本逐利是本性,是的,中国人汹涌澎湃海外投资的故事屡屡刷屏,但这似乎仍然还只是富裕阶层资产向境外转移的开始。中国人已经成为诸多国家最主要的投资移民来源,与此同时巨量的资产也正通过各种渠道投向海外。

购房热潮推动了环太平洋及周边城市房价和商业地价的涨势,美国全国地产经纪商协会数据显示,2016年4月至2017年3月的12个月内中国买家在美国住宅的国际买家中占比16%,是最大外国买家,这一年里,中国买家在美国购置房产花费了近300亿美元,其平均购房价格在83.2万美元左右。

澳洲同样如此,澳大利亚央行金融稳定事务负责人JonathanKearns2017年11月表示,墨尔本和悉尼的外国购房者占比最高,新建公寓的外国购房者可以占到大约四分之一。这些外国购房者中大约四分之三来自中国。

在加拿大温哥华,2016年中国买家抢购住宅,导致房价每月同比飙升30%,当地政府对外国买家征税15%后,中国买家转战多伦多,很快也推升当地房价。2017年4月多伦多也开始对外国买家征税15%。

近日,范冰冰、冯小刚等明星就被爆出拥有数套海外豪宅。

这是一场富人的财富大迁徙。

但由于中国实行严格的资本管制,每人每年只能汇款5万美元到国外,涌入全球房地产市场的大部分资金看起来在规则上并不合法的。

“由于反腐以及金融市场的动荡,越来越多的中国人开始寻求将自己的财富转移到更安全的地方去——通过合法或者不合法的途径。”前加拿大皇家骑警金融犯罪调查员BillMajcher表示,“中国人的资产大到无法忽视,因此银行都在竭尽所能的抓住这些生意,虽然这么做会有风险。”

那这些富人是如何转移资金的呢?

这些方法包括中国的地下钱庄、利用香港的换钱庄转移、国境携带大量现金、给家人和朋友汇钱,即多账户的“蚂蚁搬家”。

上海财经大学教授奚君羊表示:“在中国通过秘密途径将资金转移到国外是非法的,但是政府一直是对此持睁一只眼闭一只眼的态度,直到最近才改变。”

那过去和现在富豪们又是如何将资产向外转移的呢?以下就是常用的几种方法。

1、前往香港的换钱庄

Daniel Zhang,34岁,是一个白手起家的百万富翁,现居住在深圳。2017年,他交给当地的一个换汇店7.7万美元,不到一个小时这笔现金就出现在了他早先在香港新开设的一个银行账户之内。

Zhang说道:“这比我预期的要快很多,而且中间成本也不高,我不清楚这是不是合法,但我也在乎不了那么多了。”

香港有超过1200家换钱庄,经营着财富转移的业务,手续费并不高,大概100万港币(13万美元)收取的费用比银行换汇高出1000元左右。

其操作原理是:大陆人先到香港开设银行账户,然后去换汇店,换汇店会给大陆客户提供一个在大陆的账户,让其国内转账,确认到账之后,通常在短短两个小时之内,香港的钱庄就能将等额的资金转到客户在香港的账户里。

从技术上讲,这种境内外“对敲”、“两地平衡”的运作方式,境内外双方定期轧差、对冲结算,并未发生资金跨境流动。

虽然第一次交易必须通过面对面建立信任,但是未来订单,客户可以通过即时通讯服务,比如微信和Whatapp,而换汇商在资金转移的额度上并没有限制。

比如说如果香港的商店需要补足资金储备,那他们可以直接从大陆转移资金,作为商业交易,这与针对个人的货币管制不同。

香港旺角的一家换汇商透露:“我们也有一些拿出800万港币的客户,主要用于投资这边的房产,我认为只要客户能够提供充分的文件,那就是合法的。”据悉,该换汇商进行一次100万港币的交易,就能赚取4000港币的利润。

香港金融管理局表示,香港一直都在加紧控制可疑的跨境交易,并减少金融犯罪的风险。

地产经纪商莱坊(KnightFrank LLP)的中国研究总监DavidJi表示,香港只是作为中国人将资金转移到其他国家的门户,一旦钱到达香港,那他们就无所禁忌了。

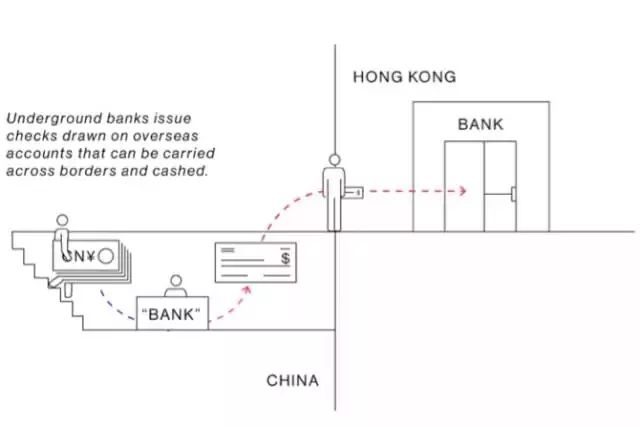

2、从境内地下钱庄夹带支票

即使随身夹带着50万美元的支票,相当于国内法定的10倍量,一家工厂老板FrankDeng在从深圳到香港过海关检查时也感到很放心。

Deng透露他是从广东的一家地下钱庄拿到的支票,换汇人将需要转移的人民币交给境内的地下钱庄,钱庄则在境内向换汇人签发来自香港银行的外币支票,因体积较小,可以由换汇人自己夹带出境,避免来自海关的审查,到港再行兑换。

这类钱庄其实就是中国影子银行体系的一部分。Deng表示,等拿到这笔钱,就计划拿出一半作为购买香港一所公寓的定金。

瑞士银行全球房地产市场泡沫指数显示,香港房价2017年上涨11%,预计称今年又将上涨8-10%。DavidJi表示,“若不是非正规渠道,你如何解释香港房价飙涨的房价呢?”

3、招募“蓝精灵”汇集配额

上海居民JennyCai在上海的一次国际房展上看中了一所位于悉尼的公寓,并花费86.7万美元将其买下。

为了成功买下该套房产,在“个人每年5万美元跨境汇款”的政策之下,她搜集了丈夫和女儿的个人身份证,开立结算账户,然后加上自己的份额,将大额资金存入银行并汇出国外。

这种作法在国外被称为“蓝精灵”,在国内就叫“蚂蚁搬家”式转移财富。目前这类转账方式以及被加强监管,据多家媒体报道,外管局已下发文件要求各家银行对可能的分拆交易提高警惕,必要时拒绝购汇申请。

根据外管局的规定,5个以上不同个人,同日、隔日或连续多日分别购汇后,将外汇汇给境外同一个人或机构;个人在7日内从同一外汇储蓄账户5次以上提取接近等值1万美元外币现钞;同一个人将其外汇储蓄账户内存款划转至5个以上直系亲属等情况界定为个人分拆结售汇行为。

Cai表示目前打算通过出租在悉尼的房子来支付每个月房贷,同时也在搜集其他亲属的配额来支付房款。她还抱怨,虽然购房的过程很简单,但是支付的过程还是太麻烦了。

4、随身夹带现金

夹带现金是最原始的方法,但由于现金额度有限制,根据规定,中国游客可以携带的现金为2万元,所以一些人主要由人海战术或特殊通道夹带,比如水客的方式越过屏障,但是这也最容易被抓个现行。

据《明报》报道,深圳海关今年前三个月共堵截了80名试图携带大量金额出境的人员,涉案金额高代3000万人民币。

加拿大报纸《NationalPost》报道称,从2012年6月到2014年12月,温哥华与多伦多海关查获869名中国公民非法携带1500万美元现金或支票。

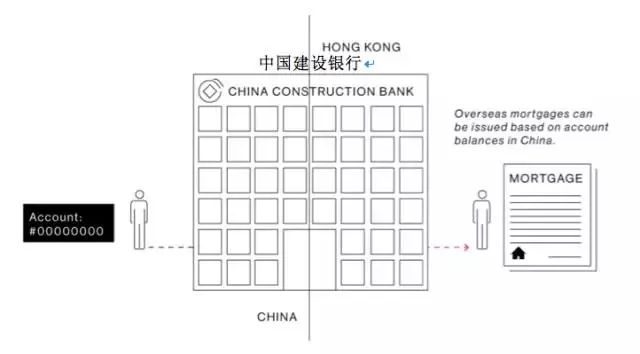

5、从境内账户办理境外抵押贷款

对于国内那些有钱人来说,中资银行能够为其提供一类合法渠道,以获得海外置业所需要的外币贷款。

比如,中国建设银行曾经(2016年)就推出了一款产品,私人银行客户能够用人民币存款和其他境内资产作为抵押,办理最高达2000万港币的贷款。但建行发言人拒绝置评,据说此业务已经停办。

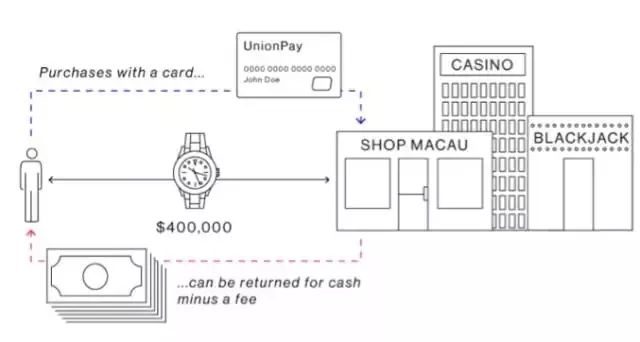

6、信用卡套现

中国游客可以使用银联信用卡在境外刷卡“消费”,比如购买一款昂贵的手表,然后从一家可以立即返还资金的商户那里退货。而客户为了直接拿到现金而非返还到卡里,他们通常需要支付5-10%的退款手续费。

另外,在澳门赌场附近的典当行也很常见,中国“买家”可以立即得到现金用于赌博。政府对博彩场所的这种返还现金服务进行了打击,但其他地方亦有此类服务出现。银联驻上海发言人称公司不对此类行为置评。

7、利用外贸公司进行交易

还有一种方法就是,开取超额发票,一些中国商人可以通过进口商品时接受虚开发票以在境外获取现金。

在与供货商另签协议商定真实价格后,中国商人可按虚报价格将钱合法转移到境外,供货商再通过境外账户将差价退还给中国商人在境外的账户里。

也就是说,外贸公司需要汇钱出去的时候,就多报进口、少报出口,进口的时候报高进口商品的价格,相应差价对应的款项就留存境外;汇钱进来就相反,多报出口、少报进口。

有些甚至直接伪造企业出口贸易项目,利用进出口合同骗取外管局核准的外汇结算额度,进行跨境付款。