夏芳专栏丨年金与CD的区别

上一期我们有提及到年金是当前投资者首要考虑的金融投资产品, 但有许多客户询问那与CD有什么区别呢?虽然 CD 和年金都是储蓄工具,但两者之间有很大的差异,我们以实例来说明讲解,可能更方便了解明了。

年金(Annuity)实例:

一个50岁的客户,计划为退休后的生活提供保障,决定购买一个年金。他向保险公司支付了一笔一次性金额(例如10万元),并与保险公司签订了一项合同,规定从你65岁开始,保险公司每年支付你5,000元,只要活着,保险公司就一直支付。

特点:

- 支付时间:从65岁开始,每年支付5,000元。

- 支付周期:假设你活到85岁,那么你将从65岁到85岁(共20年)每年收到5,000元,总计支付100,000元。

- 保障收入:无论市场如何波动,你都能保证每年收到5,000元。

- 适用人群:这类年金适合那些当退休时,想确保未来生活稳定的投资者。

优点:

- 提供固定的退休收入流。

- 不受市场波动影响。

缺点:

- 如果在预期的支付期(例如20年)内未能活过,剩余的本金将不会退还给你或你的继承人,除非购买具有“继承”功能的年金。

2. 定期存款(CD)实例:

假设你有10万元的闲置资金,考虑将其存入银行的定期存款账户。你选择了一种年利率为2.5%的定期存款,存期为5年。

特点:

- 存款金额:10万元。

- 利率:年利率2.5%。

- 存期:5年。

- 到期后:5年后,你将获得本金10万元加上2.5%年利率的利息,利息按复利计算。

计算: 5年后,投资的回报将是:

- 本金:100,000元

- 每年利息:100,000 × 2.5% = 2,500元

- 5年后总利息(复利计算):100,000 × (1 + 2.5%)^5 - 100,000 = 100,000 × 1.0314 - 100,000 = 3,140元

因此,到期时你将拿到103,140元(本金+利息)。

优点:

- 低风险,保障本金安全。

- 短期内可获得固定回报。

- 如果选择利息支付到期一次性领取,操作简单,不需要复杂的管理。

缺点:

- 流动性差,提前取款可能会面临罚款。

- 回报率相对较低,特别是当利率处于低水平时。

- 通常不会对抗通货膨胀带来的购买力下降。

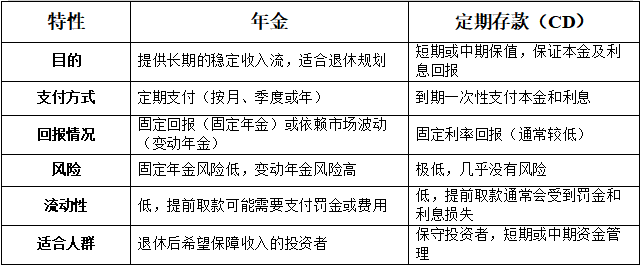

对比分析:

总结:

- 年金适合那些希望在退休后有稳定收入来源的投资者,尤其是对于想要避免市场波动的风险的人。例如,如果你担心退休后的生活费用和医疗开支,年金提供的定期支付能为你提供保障。

- 定期存款(CD)适合那些想要保持资金流动性较高,又不愿冒太大风险的保守投资者。适用于短期理财(通常低于一年)、资金较为闲置且不急用的人群。

选择哪种工具,取决于你的财务目标、风险承受能力和资金需求。

这篇由第三方撰写的教育性文章由夏芳保险事务所(Amanda Xia’s Insurance Agency)提供。欲了解相关问题的更多资讯,请联系夏芳保险事务所。对于保单、合约等相关文件,及其子公司仅提供英文版本。如有争议, 一律以保单和合约中的条款为准。

夏芳保险事务所

办公室:678-902-7288

直拨:678-427-8434

电邮:info@xiains.com

微信ID:AmandaXia-insurance

地址:5725 Buford Hwy, Suite 208, Doraville, GA 30340