【房產】在美國奮鬥了一輩子買了房,怎麼才能以最少損失傳給孩子。

美國的遺產稅與贈與稅金額不少,如果打算在美國買房,並有將房子留給孩子的想法,信託是最好的方式,既有權益保障,同時以信託方式過戶給孩子,還可以大幅減少遺產稅和贈與稅。除此之外,最省稅的方法就是寫孩子的名字,但未成年人沒有簽字權,必須代為辦理。如果寫了父母兩人的名字,那麼繼承要比贈與少繳稅。

一、買房時寫了誰的名?

父母在美國買房,通常有三種做法:

1. 只寫孩子的名字

直接寫孩子名,就不牽涉遺產稅和贈與稅的問題,自然最省稅。但在美國,18歲以下的未成年人無權簽署任何法律文書,只能由父母或監護人代為辦理,手續十分麻煩,通常需要通過美國專業律師操作。

2. 只寫父母的名字

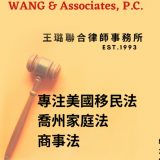

只寫父母的名字,打算贈與孩子或過世後再繼承給孩子。這種方式相對常見,但繼承要比贈與繳稅更少,原因我們在後文會詳述。在這裡舉例說明一下繼承,比如現在以父母名義買了100萬美元的房子,三十年後去世時由孩子繼承。當孩子想要賣房時,要繳的資本利得稅需要以去世那天的房屋價值作為基數。假設去世那天的房子價值150萬美元,後又以150萬美元的價格賣掉房子,那收益為零,不需要繳任何稅。

圖為美國各州2014年資本利得稅稅率示例

圖為美國各州2014年資本利得稅稅率示例

僅供參考,具體情況需要諮詢專業會計師

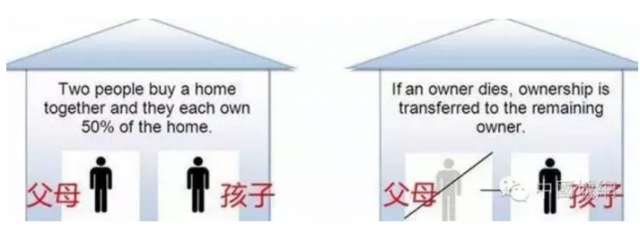

3. 同時寫父母和孩子的名字

這種稱為聯合持有物業,父母去世後,孩子繼承房產的權利要高於其他任何親屬或債權人。比如買的是100萬美元的房子,房契上有孩子的名字,在美國就被認為是贈予孩子一半產權,孩子的計稅基數為100萬的一半,即50萬。三十年後父母去世,屬於父母的一半由孩子繼承,假設當時房屋價值變成150萬,那繼承這部分的計稅基數為父母去世當天房屋價值的一半,即75萬。再加上原先孩子受贈一半的計稅基數50萬,總計稅基數為125萬。如果這時以150萬的價格賣房。資本所得是150萬-125萬= 25萬,需要為這25萬繳稅。所以,可以發現,聯合產權是增加了孩子的納稅負擔。

圖為聯合產權的示例

圖為聯合產權的示例

此外,聯合產權方式還有一些風險和負擔:

- 如果未來某天急需用錢,需要賣房,而孩子不同意的話,父母沒有任何辦法;

- 如果孩子先去世,那麼就變成孩子的合法繼承人與父母共同持有房產,這個合法繼承人不見得是父母希望的人選;

- 如果孩子先去世,孩子的債權人就由父母來處理;

- 如果孩子申請破產,儘管父母擁有一半產權,房子仍可能被強制賣出;

- 如果房價超過2.6萬美元,父母需申報聯邦贈與稅。

所以,這是最不推薦的一種方式。

二、寫了父母的名,如何把房子留給孩子最划算?

有三種方式:一是贈與,直接送;二是繼承,過世後再給孩子;三是信託,對父母來說有保障。由於美國的贈與稅和繼承稅在某種程度上已經結合在一起,所以將前兩種方式統一來說。

1. 贈與與繼承

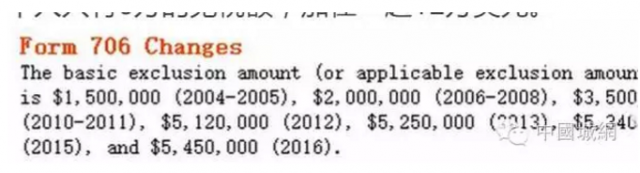

這兩種方式很容易區別,贈與就是父母在世時把房子給孩子,而繼承就是父母過世後再將房子留給孩子。美國稅法對於贈與稅的認定屬於認資產不認身份,簡單來說就是無論你是否為合法居留身份,是持綠卡還是公民,哪怕你從未踏入過美國領土,但只要以個人名義在美國持有不動產,就需要牽扯到贈與稅和遺產稅。每個公民一生中的遺產稅和贈與稅的抵稅總額是 545 萬美元,父母兩人加在一起就有1000多萬的額度。但如果父母都不是美國公民,每個人只有6萬的免稅額,加在一起12萬美元。

圖為截取的美國國稅局官網公布的

圖為截取的美國國稅局官網公布的

關於2016年遺產贈與稅的減免金額

如果以繼承的方式就要看父母生前的免贈與稅額有沒有餘額,如果有,就可以用餘額來抵部分遺產稅。對父母來說,贈與和繼承沒有區別,不過對孩子來說,差別就很大。如果孩子要把房子賣掉,需要繳個人所得稅,這個所得稅的演算法要看父母是以哪種方法把房產轉給子女。舉個例子來說,如果父母是花10萬美元買的房子,以贈與的方式給孩子,孩子以100萬的價格賣給他人,那麼所得收益就是90萬,這90萬收益需要報稅。如果是以繼承的方式,如之前所說,按父母去世時的房屋價值來算,假如為80萬,那孩子就需要就20萬的收益報稅。按30%的稅率來算,就省下了21萬的稅。所以相比之下,繼承更省錢。

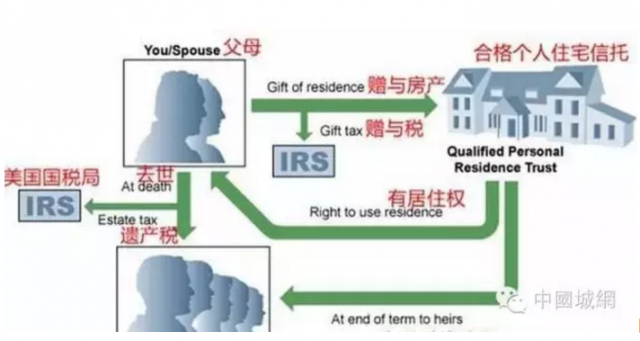

2. 信託

信託方式有很多種,在這裡指辦理合格個人住宅信託,這屬於結構性財富管理,裡面涉及了節稅環節的結構。信託簡單來說,就是父母將房產交給委託人管理,受益人為孩子。如果父母直接給孩子,那麼大資產的稅收自然不少;而交給委託人,委託人會將資產分解,一部分一部分給到孩子,那麼小資產的稅收相對少,屬於變相降低遺產稅和贈予稅的成本。同時信託允許父母按自己預先設定的時間期限住在這套房子里,這樣一來,如果父母住在房子里,過戶時徵收的贈予稅可以大大減少,根據父母計劃在此房產里居住時間的長短,贈予房產的計稅價格可以低至房子當前市價的25%,房產過戶之後的一切增值對孩子來說也都是免稅的。

圖為合格個人住宅信託示例

圖為合格個人住宅信託示例

事實上方法都是各有利弊,如果房產價值沒有太高,又想達到最佳省稅效果,繼承的方式是最省時省力也省稅的;但如果房產價值非常大,可以採用信託的方式。

本文源自:財經報道

轉自:中國城網