美国新移民报税须知

当您以投资移民的方式,踏上美国的土地拿到绿卡的时候,您便成为了美国税法的课税对象。但很多新移民由于不懂得美国税的申报机制,往往在第一年感觉手忙脚乱,错过申报时限。这样便在国税局留下案底,影响今后的申报。

一般来说,每年的1月1日到4月15日为美国的报税季,这段时间需要向国税局申报上一年度的纳税所得,并交纳税款。正确的做法是,在4月15日之前,预估自己的税额,与4868表格一同上报,等到10月15日之前报税时,计算真正的税额,多退少补,且补交的部分要计利息。

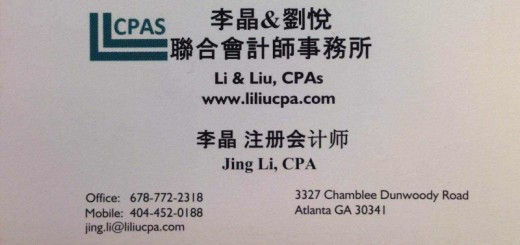

但多缴的退税,国税局并不计算利息。由此可以看出,我们都应该尽量在4月15日之前按时申报上一年度的所得税,如真的需要延期,也要请专业的会计师帮您预估一下税额,才可做到万无一失。

那么,第一年来到美国,会计师往往不了解您的基本资料,应该怎样做准备呢?建议您在报税季期间,全面地收集自己的收入资料与支出资料,并把自己的基本信息(例如地址,生日,工卡号码等)一并带给会计师。

新移民建立完整报税纪录只有好处,日后申请公民入籍时,在美报税资料亦是移民官重视的审核依据之一。那么,绿卡持有者在海外工作究竟有哪些报税要求和优惠呢?

新移民首次报税前,最好事先向会计师了解报税细节,若日后尚需为亲属申请移民,最好同时也向律师咨询,针对亲属移民申请的经济担保,掌握必要的报税计划。”

新移民刚到美国期间,即使无薪资所得或收入较低,还须报税,报税时甚至还可享有低收入家庭福利优惠,低收入报税证明也可作为子女申请联邦或加州大学奖助学金的依据。若移民前在原居住地已报当年的税,在美申报联邦税时,可用1116税表,扣抵在原居住地已缴的所得税额,但加州税部分,则不可抵原居住地的所得税。

至于许多持绿卡移民,长期“跑绿卡”而未长时间定居美国,一旦正式定居后,还可以美国居民的国外工作薪资所得,在美回溯报税,建立报税资料。专家还特别提醒申请人,如果在报税的那一年当中的任何时候,报税人成为了绿卡持有人,此报税人都将被认为是从这一年开始定居在美国,不可以使用非定居的外国人方式报税,因此即使报税人身在美国海外工作或者旅居,也必须按照定居外国人的方式向美国国税局报税。

美国虽然是全球征税,但是不双重征税,收入的部分已在另一国缴税,交的税额可以直接从所得税表中的应付税额中减掉。美国居民在国外工作所得,凡87600美元以下国外薪资所得部分,享免课税优惠,可用2550税表申报。此外,许多新移民初期虽无工作,但已购屋置产,须支付金额不小的房屋贷款,往往会引发国税局注意。建议新移民在入境美国前,最好将在原居住地的资产、存款、股票等,委请原居住地会计师做成完整的财务报表签证,以利日后顺利将原居住地的财产转入美国,或日后美国国税局查账时,对于资金、财产来源,有充分解释、证明,同时,将原居住地财产转移至美国,最好在2年内完成。

此外,许多新移民初期无工作,依靠原居住地亲友寄赠生活费,依美国税法规定,国外亲友赠予虽免征税,但亲友致赠的生活费若超过10万美元,年度报税时,仍要以3520税表申报,才不会被视为收入,同时,最好通过银行电汇,保留汇款水单,以备国税局查账时,作为证明。

新移民应充分利用中国和美国所得税制的不同,从而合理的规避美国的征税。