美联储加息了 手把手教你算加息后在美买房这笔账

去年低美联储宣布加息0.25%。新的联邦基金目标利率将维持在0.25%至0.50%的区间,据悉,这是十年来,美联储首次加息,零利率时代终结。

小伙伴们,可不要认为加息只是单纯一个数字的跳跃喔,实际上跟你的信用卡债务,到银行储蓄账户,到房贷利率都息息相关。

一、加息那些事儿 一分钟读懂

美联储这次加息被称为“世纪决议”,究竟十年来首次加息,意味着什么?

1. 这是美联储近10年来的首次加息。这将成为美联储自2006年6月以来的首次加息。彼时美国经济过热,失业率低至4.4%,并且房产泡沫行将破裂,美联储试图通过加息使经济冷却下来。

2. 美国利率将告别近零区间。美联储自2008年12月起实施近零利率,意图提振经济并刺激崩溃的房地产市场。自那以后,利率就没有变化。

3. 美联储想缓慢加息。联储很可能将近零利率提高至0.25%。这是一个很小的幅度。即便如此,明年美联储仍有望以一种缓慢、渐进的方式进行加息。

4. 储蓄者将能获少量回报。如果你将钱存入储蓄账户,随着利率开始逐步提高,未来数年储蓄者将开始获得利息回报。自2008年以来,储蓄者就没有获得利息收益。

5. 较高的利率通常对股市不利。但并非总是如此。在2004-2006年美联储上调利率期间,标普500指数实际上还涨了15%。但较高的利率会增加公司的借贷成本,进而减缓经济增长,而这并不是股票市场想要看到的。

6. 购房者的成本可能增加。购房抵押贷款不会在一夜之间暴涨,但预计将开始攀升。目前典型的30年期抵押贷款利率为3.9%。这是非常低的。2006年抵押贷款利率在6%以上。

7. 更高的利率会使美元更强势。强势美元对美国旅行者来说是一个好消息,但并不利于诸如苹果(109.89, -0.60, -0.54%)、耐克(129.67, 1.06, 0.83%)等在在美国本土以外销售产品的美国企业。强势美元将使美国产品更贵,对外国消费者的吸引力将降低。

8.债券和债券基金的市值会下降。如果你打算调整或者卖出部分债券基金,做好亏损的打算。

9.像贷款或者类似的债务会让你开支加大。因此,尽量减少债务的数量。但尽管如此利息目前还处于比较低的状态,但是预计从明年开始会缓慢上爬。

10. 美联储微调比率低。目前美联储的目标调息范围是0-0.25%,预计会上调至0.25-0.50%。这个比率从世界范围来看还是非常微小的。所有因调息而产生的影响不会在一夜间就发生。在一年内利率可能会相对较高,但是和历史平均记录相比还是很低的。

二、美联储加息对在美生活的我们有什么影响?

随着利率上调,上百万的美国人将会受到影响。如果你有信用卡或者储蓄账户,投资了401(K)或做了些其他投资,又或是你准备买房买车,那么你该注意了。

如果你打算买房或者买车,那么你不必急于在明天就做出决定,但是现在确实是个极好的时间来关注并开始为此做准备。利息目前还处于比较低的状态,但是预计从明年开始会缓慢上爬。虽然说美联储决定上调的目标利率是在非常短期的债务上,但是这仍然会影响信用卡、车贷,甚至是长期债务比如说房屋贷款的利率。

拿在美买房来说,

加息已定 房贷增重几何?

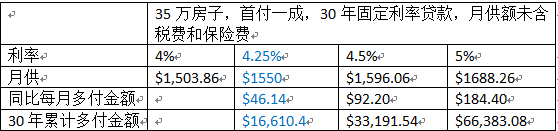

说到这里,“贷款族”会更关心,究竟美联储加息会让还贷包袱增重几何?以一所35万的房子为例,如果首付一成,利率为4%,30年固定利率贷款的话,每月月供$1,503.86(不含税费,房屋保险和贷款保险),此次加息0.25%,利率升到4.25%后,每月月供额为$1550,同比每月多交$46.14,30年多付$16,610.4。如果加息持续,加息0.5%后,利率升到4.5%,每月月供额为$1,596.06,同比每月多出$92.20,30年下来将多付$33,191.54。如果加息1%,利率升到5%,则月供增加$184.40,30年累计增$66,383.08。

算算自家房子加息后月供额戳:https://www.zillow.com/mortgage-calculator/

貌似从数字上看,加息成了贷款买房族的噩梦,到底它是不是那么可怕呢?无可避免,通常加息确实给经济带来负面影响。从一开始股票市场下跌,继而将整个经济推向全面衰退。这意味着,如果你拥有自己的公司,现在不是扩张的时候,如果你打算创业,现在也不是一个好时机。当然,如果你做好一切准备,衰退也不见得是件彻头彻尾的坏事情,实际上,它可能是经济最好的阶段,因为所有东西都便宜了,包括房子。

诚然,买房利率越低时出手,能减少每月还款额,但是根据福布斯的报道,Keller Williams的经纪Debbie Lansing分析,每加息1%,房价会下降9%。那么问题来了,加息已定,现在是出手买房的好时机吗?该继续租房还是翻身做房主?

3、买房前

互动地图看租金/房价比

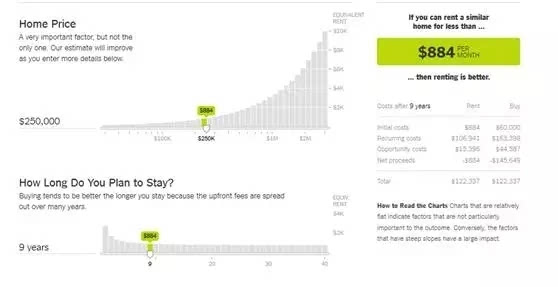

在作最终决定前,你首选需要考虑清楚未来几年要住在哪里,想要什么的生活方式,以及工作计划。除此以外,你还需要考虑平均房价和平均租金等更多因素。房地产网站Trulia根据租金、房价比例,整理出一张地图,红色表示租房更实际,绿色表示买房更划算。想找自己所在地方戳这里: http://trulia.movity.com/rentvsbuy/

买房租房计算器

作为互动地图的补充神器,你还可以通过买房租房计算器,通过输入目标房价,计划居住时间,贷款细节,未来租金房价涨幅,税款,手续费,维护费,额外租赁费等,算出啥是你的最佳选择。

买房前必读几点

当你被告知你应该买房时,先不要出手。

当你买房是打算为未来做投资的时候,先不要出手,因为投资房子没有你想象中那么简单。

不要因为你可能在未来的某一天会结婚了或者要孩子,你需要为这假想性的未来而买房。

不要以为买了房就会带给你理想中的郊区生活,一个房子并不能改变你的根本。

不要为了跟某人保持关系而买房。

如果你认为财务上可以应付,并已经做好准备成为房主的挑战,那么你可以买房。

除了买房外,没有其他更好的选择时,该出手时就出手。

买房时

当你经过重重考虑以后,仍然认为买房时你的首选,看房前需要考虑四点:如果确定要买房,考虑好打算住几年。你需要住多大的房子就买多大的房子。尽可能多跟卖家讨价还价。必要时牺牲一下路程。

当你做好一切的思想准备了,接下来可以挑房子了。

首先,你要确定在首选的居住区域,买多少钱的房子。如何计算自己的可负担能力呢?

1,你的房子价格不应该超过工资收入的2.5倍,并且准备好房款20%作为首付。

2,计算税后的实得收入。

3,计算你信用卡消费,学生贷款,车贷等月供款。如果有高息贷款,你应该在买房前将其付清。

4,考虑你家庭如小孩,退休等其他因素。

5,计算好你的首付款。

6,实用贷款计算器,算出你能负担多少钱的房子。

(附赠网址:http://www.zillow.com/mortgage-calculator/house-affordability/)

7,给每月的收入和开支之间留点空间。

4、如何给房子凑首期

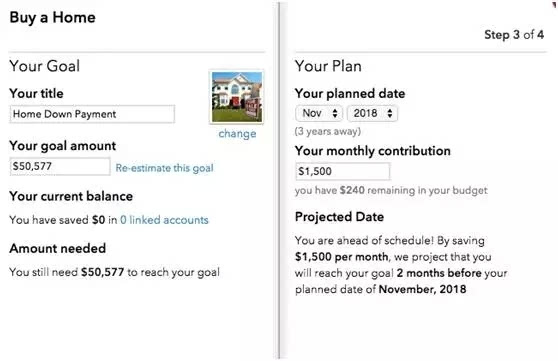

第一步 计算出要存多少钱

你能买多少价位的房子,很大一部分基于你能付多少首期。一般来说,首期为房价的20%,如果你的信用记录好,有的贷款商会给你3%的利率。但记住,如果你的首期低于两成,这意味着你将要付更高的利息,以及购买按揭保险。

通常决定可负担的房子能力,看的不仅是首期,还有前端比率(你的贷款占年度总收入的比率),后端比率(你的负债金额占年度总收入的比例)、而默认的规律是,前端比率应该少于28%,这代表你每月用于房子上的开支不能超过月收入的28%。

第二步 制定开支计划

说回首期那些事儿,决定了金额后,要有执行力,执行力,执行力!首先,你要看看你的预算,看看每月能存多少钱,如果想短期快速积累资金,做好金盆洗手少做购物党的准备。

小编推荐一个APP,Mint。你只要设定一个目标金额,加上你每月存款的数额。MINT会计算出你需要多久才能达到这个目标。

第三步 决定把存款放在哪里

你可以选择吧存款放在传统账户里,不会得到太多的利息,但也意味着你可以很轻易取钱,如果你打算在未来一到两年内买房,这可能是你最好的选择。

如果你买房的时间点定在三年或更少,可以考虑定期存款。虽然不能随时取现,但是会回报了相对高的利息。

如果你打算在三到五年内买房,投资可能更划算,纽约时报推荐短期高效的空载债券。它们相对风险比较少。如果你计划在五年后买房,投资一些广基指数或共同基金会比较好。

当然,你也可以把钱存进你的退休账户,第一次置业者可以从中提取$10,000,用于置业开支,包括首期。

第四步 增加你的信用分数

好的信用分数会给你更低的利率,比如4%的利率,你每月要支付$950,但5%的利率,每月支付款多至$1,075,每月多支出$100,日积月累是个巨大的数字。

如果你手头上有大的借贷,最好先付清,之后你的信用分数会上升,变相给你提供更好的利率。要提醒的是,买房前不要取消任何旧的信用卡,因为这会降低你的信贷额度,这意味着会提高你的负债率,也会同时影响你的信用分数。当然,每月准时付清账单最重要。

第五步 小心处理现金馈赠

你的亲人可能会给你$5,000的现金馈赠作为首期支援,但核保程序会有些棘手。核保人需要确认那笔钱是完全属于你的,因为他们有时会认为,这$5,000是一笔借款,你需要偿还。因此,如果一名家庭成员给你现金馈赠,让他们同时写下一封信,信上应该包括:1)馈赠人的姓名,地址和电话号码;2)馈赠人与自己的关系;3)馈赠金额;4)馈赠人写下的不需要还款的声明;5)馈赠人的签名;6)准备购买的房产地址。

如果你打算申请联邦住房管理局贷款,馈赠人还需要拿出银行的对账单。

关于现金馈赠能有多少用于支付贷款,也有些不成名规则。传统的贷款下,你可以使用全部的馈赠金额支付20%或更高比例的首期。但如果你的首期少于20%,只有部分馈赠金额能用上,具体金额取决于贷款的类型。如果你向FHA或VA申请了贷款,你的全部首期可以来自馈赠的现金,但倘若你的信用分数太低,你至少要从腰包支付首期的3.5%