高利率下的美国家庭都有哪些惊人的变化?我们被坑了吗?

一个新的现实终于开始出现在美国家庭中:如何在高利率中活得更好一些?

自美联储去年初开始大幅加息以来,美国经济一直保持相对良好的势头。许多家庭目前尚有喘息的空间,是因为这些人早在加息之前就锁定了较低的抵押贷款或汽车贷款利率。

不过我们也不防往好处想,至少在一个重要方面,高利率可以帮助消费者:我们可以从闲置现金中获得更多收益。

但这些长期较高的利率开始对现在需要借贷的美国家庭造成了巨大影响,特别是那些近期有房屋和汽车等重大采购的家庭;还有那些不得不依赖信用卡债务的家庭也受到了影响(因为信用卡债务的利率随着市场利率的上升而上升)。

从某些方面来说,这种紧缩政策正是美联储想要的,因为加息的目的是减缓经济增长以抑制通胀。

那么,美国家庭在高利率的世界中过得怎么样呢?

经过美联储一系列操作,美国通货膨胀的影响终于开始减轻。今年夏天,工资涨幅自 2021 年以来首次超过通胀。物价上涨放缓幅度超出预期,而工人的竞争给雇主带来了加薪压力。

价格和工资增长,较上年同期的百分比变化:

注:数据未经过季节性调整,居民消费价格指数是针对城市消费者的,收入适用于私营部门的雇员。资料来源:劳工部,通过圣路易斯联储

消费者继续花钱,包括旅行、餐馆、服装和其他可自由支配的购买。美国很多家庭已经动用了他们在疫情初期积蓄的过剩现金。尽管如此,账户余额仍较 2019 年水平有所上升。

尽管今年夏天利率增长放缓,但一些对利率敏感的行业,例如抵押贷款机构,已经开始裁员。

特定行业的就业,自 2022 年 1 月以来的百分比变化:

房地产市场是美联储的高利率政策对美国人打击最严重的领域,让很多人再也买不起房子。高利率会使每月抵押贷款增加数百美元或更多,而且自 Covid-19 开始以来,房价暴涨,且目前还在继续增长中。

根据亚特兰大联储的数据,截至 6 月份,美国家庭中位数需要花费 43.2% 的收入才能够勉强支付得起房贷。这接近 2006 年以来数据记录的最高水平。

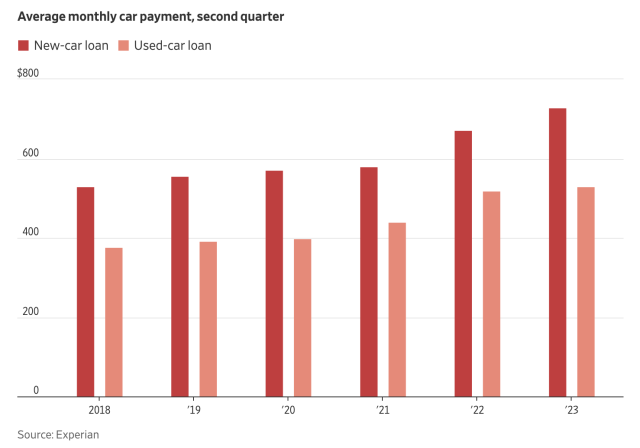

汽车市场上的人也都感受到了利率的上涨。自疫情爆发以来,汽车价格也大幅上涨,高利率也没法阻挡汽车的涨价。

根据 Experian 的数据,2023 年第二季度新车的平均月付款约为 725 美元,二手车的平均月付款则超过 500 美元。

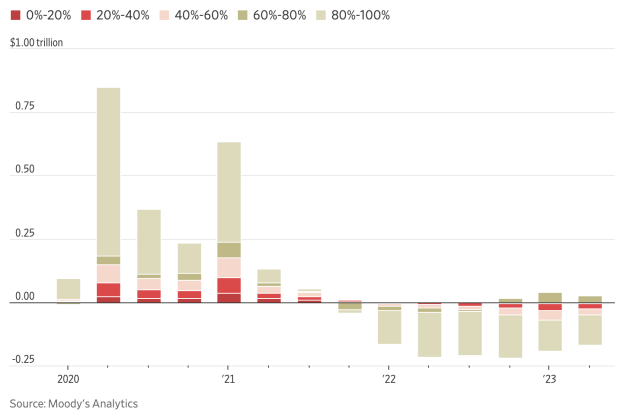

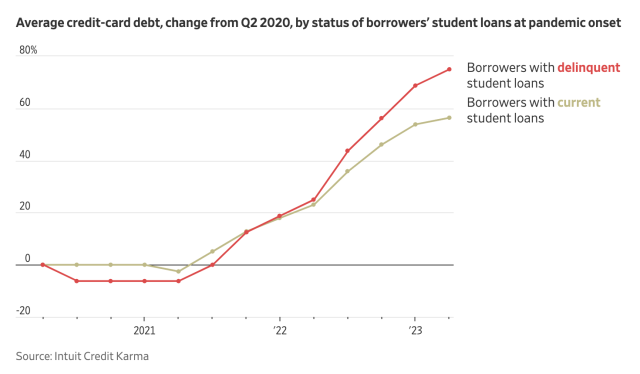

美国人越来越依赖债务,第二季度信用卡和汽车贷款创下历史新高,且更高的利率让很多人无法正常生活,一些家庭已经开始捉襟见肘。

纽约联储数据显示,第二季度逾期信用卡和汽车贷款余额的百分比首次超过疫情前的水平。联邦学生贷款在暂停三年后即将重新启动,这可能会进一步给数百万美国人的预算带来压力。

越来越多的美国人转向发薪日贷款(payday loan)和其他短期贷款,这些贷款往往利率超高。

LexisNexis Risk Solutions 数据显示,第二季度,超过 160 万美国人在一年或更长时间内首次至少申请了其中一笔贷款。这比去年同期增加了 35%。

「编者注:发薪日贷款,自上世纪90年代在北美大规模兴起,是一种无须抵押的小额短期贷款,以个人信用作担保,其依赖的信用依据是借款人的工作及薪资记录,借款人承诺在下一发薪日偿还贷款并支付一定的利息及费用,故称发薪日贷款(payday loan)或者“发薪日预支贷款”(payday advance)。」

与此同时,传统贷款变得越来越难获得。根据纽约联储的数据,近 60% 的家庭表示最近获得信贷比一年前更加困难。这是自 2013 年以来数据记录的最高水平。

也就是说,虽然美联储觉得自己压下了通胀,但实际上美国人的生活也被他们实实在在的“坑”了~

您被美国的高利率影响了吗?请留下您宝贵的经验~